※当記事はアフィリエイト広告を含みます。

みなさん、こんにちは!えみしんです。

今回は今ニュースでも話題となっている「年収の壁引き上げ」について、わかりやすく解説したいと思います。

年収の壁は先日の衆議院選挙で国民民主党が提言した「年収の壁引き上げ」がマスコミに大きく取り上げられていますよね。

ニュースを見てもよくわからない、という方もいらっしゃると思いますので、年収の壁を引き上げると実際にどれくらい税金が変わるのか、確認していきましょう。

※あくまで政治的中立な立場で記事を書いています。国民民主党のPRではありません。

この記事はこんな人にオススメ!

・年収の壁ってなに?

・扶養の壁とは違う?

・所得税はどうやって計算するの?

・年収の壁が引き上げられたらどうなる?

年収の壁とは

そもそも年収の壁とは、お給料をもらっているパート・アルバイトなどの方が、年収103万円を超えると所得税が発生してしまうことから「年収の壁」と呼ばれています。

逆にいうと103万円を超えなければ、所得税はかかりません。

103万円を少し超えて税金を納めるくらいなら、働くのをやめようと考える人も多くなるのは仕方ないですよね。

お給料が少ないと労働者はもちろん困るのですが、この問題で困っているのは労働者だけでなく、企業側も同じです。

なぜなら103万円を超えないようにする人がいると、年末に近づくにつれ、働き手が減ってしまうからです。

例えば居酒屋などの飲食店は年末が一番混んでて稼ぎ時ですよね。

そんな時期に103万円を超えないように勤務時間を減らさなければいけないのは、大きな悩みになっています。

扶養の壁 103万円

年収の他に、税法上の「扶養の壁」も存在します。

後述しますが、給与収入103万円というのは、所得に直すと48万円です。

税金は所得で計算するのですが、所得48万円を超えると税法上の扶養から外れてしまいます。

少し難しいと思いますので、以下の例をご覧ください。

例:会社員のお父さんが大学生の子どもを扶養している場合

このような場合、お父さんが子どもを扶養にとるとお父さんの税金が安くなります。

しかし、扶養に取れる条件は、扶養に取られる側(ここでは子ども)の所得が48万円以下である必要があります。

所得48万円を超えてしまうと、お父さんは子どもを扶養にとることができなくなり、税金が高くなってしまいます。

サラリーマンがマンション経営で年収2000万円!103万円までが非課税の理由

それではなぜ年収103万円までが非課税なのか、改めて確認しましょう。

まずは税金の計算方法をおさらいします。

税金は、簡単に説明すると以下の手順で計算します。

1.収入ー経費=所得

2.所得ー所得控除=課税所得

3.課税所得×税率=税額

給与をもらっている人は、経費の代わりに給与所得控除という計算式を使って、概算の経費を算出します。

この給与所得控除という経費が、どんな人でも最低55万円あります。

つまり、お給料で103万円稼いだ人は、55万円の経費を引いて所得に直すと48万円となります。

次に所得控除ですが、これは基礎控除・医療費控除・生命保険料控除・医療費控除・扶養控除など、様々な種類があります。

所得控除のうち、基礎控除は基本的に誰にでも適用される控除で、所得税では48万円の控除があります。

ここで、先程の計算方法をもとに、年収103万円の人の税金を計算してみましょう。

1.給与収入103万円ー給与所得控除(経費)55万円=48万円(所得)

2.48万円ー所得控除(基礎控除)48万円=0円(課税所得)

3.0円×税率=0(税額)

このように、年収103万円までは所得税が0円になる理由が理解していただけたと思います。

年収178万円の人の税額

現在、お給料で年間178万円もらっている人は、所得税で約35,000円、住民税で約76,000円を納める必要があります。

103万円までは所得税が非課税だったのに、併せて11万円以上の税金がかかってしまいます。

住民税の非課税限度額は自治体によって異なりますが、基本的に100万円を超えると住民税が発生します。

年収178万円まで非課税にする理由

それでは、なぜ年収178万円まで非課税にするべきと提言しているのでしょうか。

それは、現在の103万円まで非課税という税制が決まったのが、約30年前だからです。

30年前の日本の最低賃金は611円でしたが、現在の日本の最低賃金は1,054円です。

つまり、1.73倍も賃金が上昇しているのです。

これを踏まえて、103万円を1.73倍した178万円を非課税にするべきと言われています。

年収178万円以下は関係ない?

ここまでの解説で、年収178万円以下の方には大きく影響がありそうだと認識していただけたと思います。

一方、フルタイムで働いているサラリーマンには関係なさそう、と思われた方もいらっしゃるのではないでしょうか。

実はそうではありません。

仮に年収178万円まで非課税にするため基礎控除が48万円から123万円になったとすると、多くの人の税金が下がります。

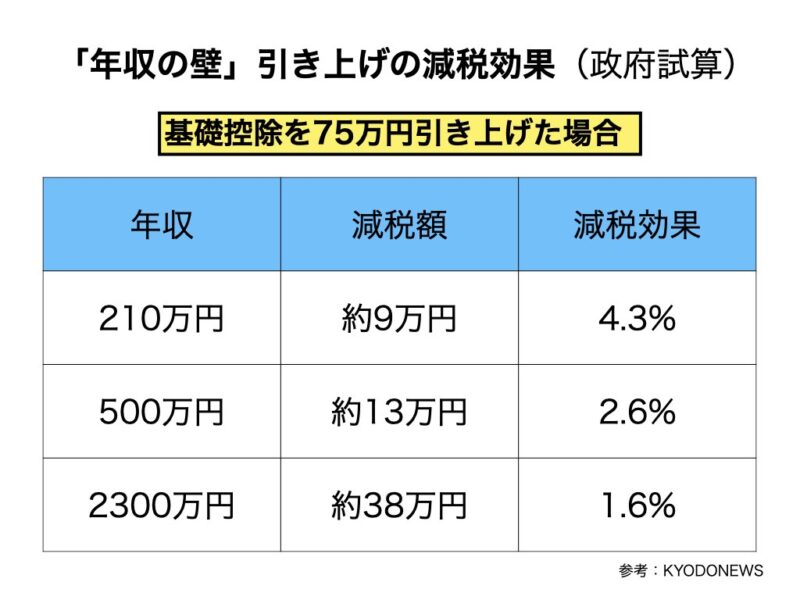

「年収の壁」引き上げの減税効果が政府から発表されていますので、以下の表をご覧ください。

このように年収が低い方から高い方まで、基礎控除が増えると大きな減税効果を得ることができます。

なお、政府の資産では、基礎控除を178万円まで上げた場合、所得税における税収が7兆円、住民税が4兆円不足すると言われています。

もちろん、減税した分だけ国民の所得が増えるため、経済が好循環し、消費税の税収増などは見込まれています。

ただし、消費税は国税の割合が大きいため、住民税が減ると都道府県や市区町村は財源に悩むことになるでしょう。

これらの点も踏まえて、政府は最善案を出していただきたいと願っています。

まとめ

今回は現在ニュース等で話題になっている「年収の壁引き上げ」について解説しました。

現在は年収103万円を超えると所得税が発生しますので、仮に提言通り年収178万円まで非課税限度額が引き上げられれば、国民にとって大きな減税ですよね。

一般的なサラリーマンの年収である500万円では、約13万円の減税効果があります。

財源の問題など、様々な課題がありますが、より良い方向に向かっていけるよう、国民として注視していきたいと思います。

なお、私のブログでは税金や資産運用など、お金に関する情報を発信しています。

興味のある方は、他の記事も併せてご覧ください。

コメント