みなさん、こんにちは☀️

えみしんチャンネルを運営するえみしんです😀

今回は「ひとり親控除・寡婦控除ってなに?」というテーマで解説します!

「寡婦」という言葉自体、あまり聞くことがないと思いますので、概要から説明していきたいと思います🍀

そもそも「寡婦控除」の「寡」とは「ひとり者」という意味があります。これは戦争などで夫を亡くした妻が大勢いたために設けられた所得控除の一種です。

詳細は後程解説しますが、「寡婦控除」を適用するためには離別(離婚)または死別が条件となっており、男性には適用されません。

一方、現代では未婚で子どもを育てている方もおりますので、新たに「ひとり親控除」という制度が誕生しました。これは、女性・男性ともに適用することができる所得控除の一種です。

制度の背景を知っておくと理解も深まると思いますので、しっかりおさえておきましょう🌈

それでは、それぞれの控除について、詳しく解説していきたいと思います(^^)/

ひとり親控除とは

はじめに「ひとり親控除」について解説します😀

控除を受けられるのは、以下の要件すべてに当てはまる人です。

・控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明である

・事実婚の関係にある人がいない

・生計を一にする子どもがいる(その子どもが他の人の同一生計配偶者や扶養家族ではなく、その年の総所得が48万円以下である場合に限定されます)

・申告者本人の合計所得金額がで500万円以下である

その年の途中までの状況ではなく、あくまで12月31日の時点で要件を満たしているかどうかがポイントとなります。

具体的には、令和5年分の確定申告において「ひとり親控除」を適用したい場合、令和5年12月31日の時点で結婚していないといった要件を満たしている必要があります。

そして、「ひとり親控除」を申告することで、住民税では所得135万円まで非課税となります☀️

ただし、事実婚の相手がいる場合はひとり親控除は利用できません。

事実婚であるかどうかは、住民票の続柄に「夫(未届)」または「妻(未届)」の記載があるかどうかで判断されます。

また、生計を一にする子どもが進学などの理由で同居していない場合でも、仕送りなどにより生活している事実があれば条件を満たしていると判断されます。

なお、子どもの年齢は関係ありませんので注意しましょう。仮にご自身の子どもが30歳・40歳だろうと、上記に記載した条件を満たしていれば「ひとり親控除」を適用することができます。

注意

離婚後に元配偶者から養育費の支払を受けている場合、その子どもは元夫または元妻の扶養親族とされ、養育費を受け取っている元妻または元夫の扶養親族とは認められない場合があります。養育費を受け取っている側はひとり親控除を受けられない可能性がありますので、疑問があれば税務署の相談窓口などで事前に確認しましょう。

🔵合計所得金額については、こちらの記事で解説しています🌏

住民税の計算ってどうやるの?算出方法を具体的に解説!

🔵住民税の非課税限度額については、こちらの記事で解説しています🌏

住民税っていくらからかかる?計算方法や非課税の限度額を解説!

ひとり親控除で受けられる控除額

ひとり親控除に該当した場合は、以下の金額がそれぞれ所得から控除されます。

🔵「所得控除」については、こちらの記事で解説しています🌏

所得控除とは?物的控除・人的控除について解説!

ひとり親控除で受けられる控除額

所得税:35万円

住民税:30万円

ここで「ひとり親控除」を適用した場合と適用しない場合を比較してみましょう!

例:所得300万円、基礎控除48万円、ひとり親控除35万円を適用した場合

①300万円(所得)-48万円(基礎控除)-ひとり親控除(35万円)=217万円(課税所得)

②217万円(課税所得)×10%(所得税率)-97,500円(控除額)=119,500円(所得税額)

例:所得300万円、基礎控除48万円のみの場合

①300万円(所得)-48万円(基礎控除)=252万円(課税所得)

②252万円(課税所得)×10%(所得税率)-97,500円(控除額)=154,500円(所得税額)

このように、所得税だけで35,000円も税額が変わってきます。住民税も含めると更に大きな額になりますので、該当する場合は忘れずに申告しましょう!

なお、「ひとり親控除」はサラリーマンの方なら年末調整で、公的年金などを受け取る高齢者も扶養親族等申告書に記入することで控除を適用することができますので、確定申告は不要となります。

もし年末調整などで申告を忘れてしまった場合は、確定申告しましょう!

寡婦控除とは

続いて、「寡婦控除」について解説します😀

寡婦控除は令和2年(2020年)分の申告から現在の制度になっています。

寡婦控除とは、原則としてその年の12月31日の現況で、先程解説した「ひとり親」に該当せず、以下の要件のどちらかに当てはまる場合に適用される所得控除です。

・夫と離婚したあとに結婚しておらず、合計所得金額が500万円以下で扶養親族がいる人

・夫が死亡している、または夫が生死不明であり、合計所得金額が500万円以下の人(扶養親族の有無は問わない)

※要件を満たしても、事実婚の関係にあたる人がいる場合には寡婦控除の対象外となります

これまで男性のひとり親には寡夫控除がありましたが、性別の違いによる税制上の扱いを公平にするという観点から廃止となり、現在は「ひとり親控除」に統合されています。

また、以前は本人の所得に制限がありませんでしたが、現在は合計所得500万円以下となっています。

そして「ひとり親控除」と同じく、「寡婦控除」も申告することで住民税は所得135万円まで非課税となります☀️

寡婦控除が要件を見直して残されているのは、子どもがいない女性への負担を考慮するためといった理由によるものです。これまでの日本は結婚したら女性が専業主婦になる家庭も多かったので、こういった配慮がなされています🍀

寡婦控除で受けられる控除額

寡婦控除に該当した場合は、以下の金額がそれぞれ所得から控除されます。

寡婦控除で受けられる控除額

所得税:27万円

住民税:26万円

なお、「寡婦控除」も「ひとり親控除」と同じく、パート・アルバイト・サラリーマンの方なら年末調整で、公的年金などを受け取る高齢者も扶養親族等申告書に記入することで控除を適用することができますので、確定申告は不要となります☀️

ひとり親控除と寡婦控除との違い

ここまで「ひとり親控除」と「寡婦控除」の違いについて解説してきましたが、初めて知る方にとっては少し難しいと思いますので整理してみました😀

このように、ひとり親控除は結婚歴がなくても利用できるという点が、寡婦控除と大きく異なります。

これにより、今まで控除が受けられなかった未婚のひとり親が所得控除を受けられるようになりました。

ただし、両方の条件に該当している場合は、控除額が大きい「ひとり親控除」のみ利用できます。

ひとり親控除・寡婦控除の申請方法

「ひとり親控除」または「寡婦控除」を適用するためには、「年末調整」か「確定申告」のどちらかで申告する必要があります。年金受給者の場合は、扶養親族等申告書に記載欄があるはずですので、そちらに記入しましょう🌈

年末調整で申請する場合

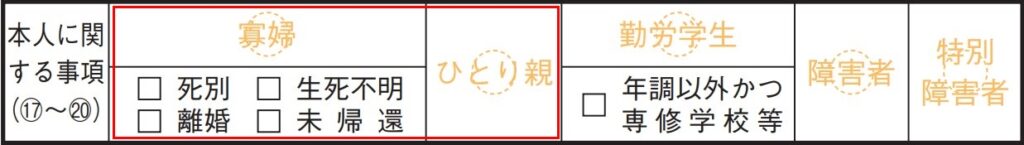

公務員や会社員など、お給料をもらっている方は11月~12月頃に行われる勤務先の年末調整で申請をします。その場合は、給与所得者の扶養控除等(異動)申告書の「ひとり親」または「寡婦」の項目をチェックしましょう!

年末調整で申請を忘れてしまった場合や、年末調整の申請後からその年の12月31日までの間に控除の対象者となった場合は、自分で確定申告をする必要があります。

確定申告で申請する場合

個人事業主、フリーランスなど年末調整で申請できなかった人は、確定申告で控除の申請を行います。

確定申請書には、第一表と第二表に以下のように記載します。

確定申告書第一表

・ひとり親控除の場合

「寡婦控除・ひとり親控除」の欄に「350,000」、区分に「1」と記入します。

・寡婦控除の場合

「寡婦控除・ひとり親控除」の欄に「270,000」と記入します。区分には何も記入しません。

確定申告書第二表

・ひとり親控除の場合

「本人に関する事項」欄の「ひとり親」に〇をつけます。

・寡婦控除の場合

「本人に関する事項」欄の「寡婦」に〇をつけ、「死別」「生死不明」「離婚」「未帰還」の中からご自身が該当する項目にチェックをつけます。

このように記入すれば申告は大丈夫です。わからないことがあれば、税務署に問い合わせしましょう。控除の適用漏れが一番もったいないですからね(^^)/

まとめ

今回は「ひとり親控除・寡婦控除ってなに?」というテーマで解説しました😀

改めて、今回の記事のポイントをおさらいしましょう☀️

ひとり親控除のポイント

①控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明である

②事実婚の関係にある人がいない

③生計を一にする子どもがいる

④申告者本人の合計所得金額がで500万円以下である

⑤年末調整または確定申告で申告する

⑥控除額は35万円である

寡婦控除のポイント

①控除を受ける年の12月31日時点で判断する

②夫と離婚したあとに結婚しておらず、合計所得金額が500万円以下で扶養親族がいる人

③夫が死亡または生死不明であり、合計所得金額が500万円以下の人(扶養親族の有無は問わない)

④年末調整または確定申告で申告する

⑤控除額は27万円である

今回は2つの似ている控除を解説したので混乱する部分も多いと思います💦

その際は「ひとり親控除と寡婦控除との違い」で解説した図を使って確認してみてください(^^)/

他の記事でも繰り返し伝えていますが、申告できるのに申告が漏れていることが一番もったいないです。せっかく自分が働いたお金を余分に納税することになってしまいますからね🍀

それでは、今回の記事は以上となります。この記事が少しでもみなさんのお役に立てたら嬉しいです🌈

本日もありがとうございました😀

コメント